更新日:2025年2月12日

ここから本文です。

令和3年度(令和2年分)申告からの主な税制改正

- 給与所得控除・公的年金等控除から基礎控除への振替

- 基礎控除の見直し(改正)

- 給与所得控除の見直し(改正)

- 所得金額調整控除(新設)

- 公的年金等控除の見直し(改正)

- 非課税基準、扶養控除等の所得金額要件の見直し(改正)

- 未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し(改正)

- 調整控除の見直し(改正)

- イベント中止等によるチケット払戻請求権を放棄した場合の寄附金税額控除

- 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除の創設

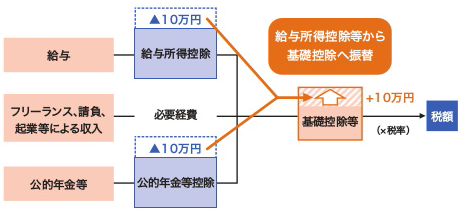

給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、特定の収入のみに適用される給与所得控除及び公的年金等控除の控除額は一律10万円引き下げられ、どのような所得にでも適用される基礎控除の控除額が10万円引き上げられます。 (財務省HPより)

(財務省HPより)

※給与所得と年金所得の双方を有する人については、片方に係る控除のみが減額されます。

基礎控除の見直し(改正)

- 基礎控除が一律10万円引き上げられます。

- 合計所得金額が2,400万円を超える場合、その合計所得金額に応じて控除額が段階的に減り、2,500万円を超える場合、基礎控除の適用がなくなります。

|

合計所得金額 |

基礎控除額 |

|

|

【令和2年度以前】 |

【令和3年度以降】 |

|

|

2,400万円以下 |

33万円 (所得制限なし) |

43万円 |

|

2,400万円超2,450万円以下 |

29万円 |

|

|

2,450万円超2,500万円以下 |

15万円 |

|

|

2,500万円超 |

適用なし |

|

給与所得控除の見直し(改正)

- 給与所得控除額が一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与等の収入額が850万円、その上限額が195万円にそれぞれ引き下げられます。なお、給与収入が850万円を超えても、子育て世帯や介護世帯には負担が生じないよう、措置が講じられます。(所得金額調整控除の欄を参照)

【令和2年度以前】

|

給与収入金額(円) |

給与所得金額(円) |

|

|

~ 650,999 |

0 |

|

|

651,000~1,618,999 |

収入-650,000 |

|

|

1,619,000~1,619,999 |

969,000 |

|

|

1,620,000~1,621,999 |

970,000 |

|

|

1,622,000~1,623,999 |

972,000 |

|

|

1,624,000~1,627,999 |

974,000 |

|

|

1,628,000~1,799,999 |

収入÷4=A |

A×4×60% |

|

1,800,000~3,599,999 |

A×4×70%-18万 |

|

|

3,600,000~6,599,999 |

A×4×80%-54万 |

|

|

6,600,000~9,999,999 |

収入×90%-120万 |

|

|

10,000,000~ |

収入-220万 |

|

【令和3年度以降】

|

給与収入金額(円) |

給与所得金額(円) |

|

|

~550,999 |

0 |

|

|

551,000~1,618,999 |

収入-550,000 |

|

|

1,619,000~1,619,999 |

1,069,000 |

|

|

1,620,000~1,621,999 |

1,070,000 |

|

|

1,622,000~1,623,999 |

1,072,000 |

|

|

1,624,000~1,627,999 |

1,074,000 |

|

|

1,628,000~1,799,999 |

収入÷4=A |

A×4×60%+10万 |

|

1,800,000~3,599,999 |

A×4×70%-8万 |

|

|

3,600,000~6,599,999 |

A×4×80%-44万 |

|

|

6,600,000~8,499,999 |

収入×90%-110万 |

|

|

8,500,000~ |

収入-195万 |

|

所得金額調整控除(新設)

下記に該当する場合は、給与所得から所得金額調整控除が控除されます。

- 給与収入が850万円を超え、下記のa~cのいずれかに該当する場合は、次の算式により計算した金額を控除します。

(給与収入金額(上限1,000万円)-850万円)×10%

a)本人が特別障がいに該当

b)23歳未満の扶養親族を有する

c)特別障がいに該当する同一生計配偶者または扶養親族を有する - 給与所得と公的年金等雑所得の両方の所得があり、その合計金額が10万円を超える場合は、給与所得の金額から次の算式により計算した金額を控除します。

(給与所得控除後の金額(上限10万円)+公的年金等に係る雑所得の金額(上限10万円))-10万円

公的年金等控除の見直し(改正)

- 公的年金等控除額が一律10万円引き下げられます。

- 収入金額が1,000万円を超える場合の控除額に195.5万円の上限が設けられます。

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超える場合は10万円、2,000万円を超える場合は20万円それぞれ控除額が引き下げられます。

【令和2年度以前】

|

年齢区分 |

公的年金等の収入(A) |

公的年金等の雑所得(円) |

|

65 歳 以 上 |

~1,200,000 |

0 |

|

1,200,001~3,299,999 |

A-1,200,000 |

|

|

3,300,000~4,099,999 |

A×75%-375,000 |

|

|

4,100,000~7,699,999 |

A×85%-785,000 |

|

|

7,700,000~ |

A×95%-1,555,000 |

|

|

65 歳 未 満 |

~700,000 |

0 |

|

700,001~1,299,999 |

A-700,000 |

|

|

1,300,000~4,099,999 |

A×75%-375,000 |

|

|

4,100,000~7,699,999 |

A×85%-785,000 |

|

|

7,700,000~ |

A×95%-1,555,000 |

【令和3年度以降】

|

年齢区分 |

公的年金等の収入(A) |

公的年金等の雑所得(円) |

||

|

公的年金等に係る雑所得以外の所得に係る合計所得金額 |

||||

|

1,000万円以下 |

1,000万円超2,000万円以下 |

2,000万円超 |

||

|

65 歳 以 上 |

~3,299,999 |

A-1,100,000 |

A-1,000,000 |

A-900,000 |

|

3,300,000~4,099,999 |

A×75%-275,000 |

A×75%-175,000 |

A×75%-75,000 |

|

|

4,100,000~7,699,999 |

A×85%-685,000 |

A×85%-585,000 |

A×85%-485,000 |

|

|

7,700,00~9,999,999 |

A×95%-1,455,000 |

A×95%-1,355,000 |

A×95%-1,255,000 |

|

|

10,000,000~ |

A-1,955,000 |

A-1,855,000 |

A-1,755,000 |

|

|

65 歳 未 満 |

~1,299,999 |

A-600,000 |

A-500,000 |

A-400,000 |

|

1,300,000~4,099,999 |

A×75%-275,000 |

A×75%-175,000 |

A×75%-75,000 |

|

|

4,100,000~7,699,999 |

A×85%-685,000 |

A×85%-585,000 |

A×85%-485,000 |

|

|

7,700,000~9,999,999 |

A×95%-1,455,000 |

A×95%-1,355,000 |

A×95%-1,255,000 |

|

|

10,000,000~ |

A-1,955,000 |

A-1,855,000 |

A-1,755,000 |

|

非課税基準、扶養控除等の所得金額要件の見直し(改正)

配偶者控除や扶養控除に係る所得要件が以下のとおり変更されます。

|

要件等 |

【令和2年度以前】 |

【令和3年度以降】 |

|

|

同一生計配偶者及び扶養親族の合計所得金額要件 |

38万円以下 |

48万円以下 |

|

|

配偶者特別控除の対象となる配偶者の合計所得金額要件 |

38万円超123万円以下 |

48万円超133万円以下 |

|

|

勤労学生の合計所得金額要件 |

65万円以下 |

75万円以下 |

|

|

家内労働者等の事業所得等の所得計算の特例 |

65万円以下 |

55万円 |

|

|

障がい者、未成年者、寡婦及びひとり親に対する個人市民税・県民税の非課税措置の合計所得金額要件 |

125万円以下 |

135万円以下 |

|

|

均等割の非課税限度額の合計所得金額(非課税となる人) |

同一生計配偶者及び扶養親族がない人 |

28万円 |

28万円+10万円 |

|

同一生計配偶者及び扶養親族がある人 |

28万円×(同一生計配偶者数+扶養親族数+1)+16.8万円 |

28万円×(同一生計配偶者数+扶養親族数+1)+10万円+16.8万円 |

|

|

所得割の非課税限度額の合計所得金額(均等割のみ課税される人) |

同一生計配偶者及び扶養親族がない人 |

35万円 |

35万円+10万円 |

|

同一生計配偶者及び扶養親族がある人 |

35万円×(同一生計配偶者数+扶養親族数+1)+32万円 |

35万円×(同一生計配偶者数+扶養親族数+1)+10万円+32万円 |

|

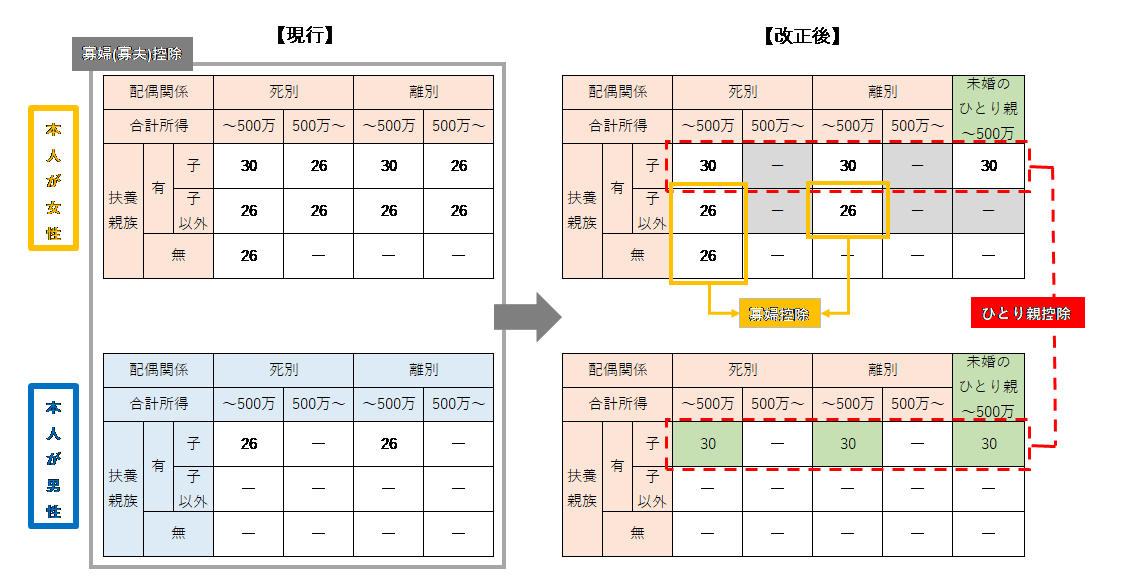

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し(改正)

- 婚姻歴の有無や性別にかかわらず、生計を一にする子(総所得金額等が48万円以下)を有する単身者について、「ひとり親控除」(控除額30万円)を適用します。

- 上記以外の寡婦については、引き続き控除額26万円を適用することとし、子以外の扶養親族をもつ寡婦についても所得制限(合計所得金額500万円以下)を設定します。

※住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外

※住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外

調整控除の見直し(改正)

合計所得金額が2,500万円を超える場合は適用外となります。

|

【令和2年度以前】 |

【令和3年度以降】 |

||

|

合計所得金額 |

調整控除 |

合計所得金額 |

調整控除 |

|

一律 |

※計算方法参照 |

2,500万円以下 |

※計算方法参照 |

|

2,500万円超 |

0円 |

||

※計算方法

- 合計課税所得金額が200万円以下の場合

(人的控除額の差額の合計額または合計課税所得のいずれか小さい金額)×5% - 合計課税所得金額が200万円を超える場合

(人的控除額の差額の合計額-(合計課税所得金額-200万円))×5%

※計算の結果が2,500円未満の場合は2,500円になります。

イベント中止等によるチケット払戻請求権を放棄した場合の寄附金税額控除

新型コロナウイルス感染症拡大防止のため、政府の自粛要請を踏まえて中止・延期・規模の縮小が行われた文化芸術・スポーツイベントについて、チケットの払い戻しを受けない(放棄する)場合に、その金額分を「寄附」とみなして寄附金税額控除を受けることができます。

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除の創設

人口減少が進展し利用ニーズが低下した空き家、空き地が増加する中、新たな利用意向を示す者への土地の譲渡を促進し、適切な利用・管理を促進するための特例措置として、譲渡価格が500万円以下の低額な一定の低未利用土地等を譲渡した場合に、長期譲渡所得から100万円が控除されます。

お問い合わせ

より良いウェブサイトにするためにみなさまのご意見をお聞かせください

広告

Copyright © Kanoya City. All rights reserved.

文字サイズ

文字サイズ